![[Étude 2023] Transition écologique et épargne, où en sont les supports de placement en France ?](https://cdn.prod.website-files.com/61a09eae7438000a08bdf91e/6442b448edb2d3b0103860c7_super-e%CC%81pargnant.webp)

[Étude 2023] Transition écologique et épargne, où en sont les supports de placement en France ?

Grâce à notre méthodologie et à notre score impact, nous pouvons mesurer l'engagement en faveur de la transition écologique de plus de 800 fonds et observer les évolutions entre l’année 2021 et l’année 2022.

Cette étude vise également à éclairer et sensibiliser les épargnants sur l'impact de leurs placements ainsi que la composition des supports dans lesquels ils investissent.

Nous allons également nous intéresser à la crédibilité des labels et de la réglementation SFDR dans le paysage de la finance durable. Nous questionnerons aussi le financement des énergies fossiles par ces fonds, dont certains se revendiquent socialement responsables.

Vous trouverez ci-après les grands enseignements de notre étude et pouvez la télécharger en intégralité ci-contre.

Label ISR : Un label toujours aussi discordant

Les constats évoqués dans notre précédente étude sur la dualité du label ISR sont à nouveau visibles cette année. D'un côté, les fonds labellisés ISR sont en moyenne davantage alignés avec la transition écologique que les fonds sans label, avec un score impact supérieur de 5 points, ce qui s’explique majoritairement par :

- Une empreinte carbone moyenne 17 % plus faible que les fonds non labellisés ;

- Moins d’investissement dans des entreprises de secteurs controversés (OGM, pesticide et huile de palme). En effet, 25 % des fonds ISR possèdent une entreprise en portefeuille ayant une activité dans l’un de ces secteurs contre 41% pour les fonds non labellisés ;

- Une part d’investissement dans des entreprises de secteurs vertueux (énergies renouvelables, transport vert, efficience énergétique, etc...) 23 % plus importante que les fonds non labellisés.

D'un autre côté, la place des entreprises du secteur des énergies fossiles au sein des fonds ISR reste non négligeable et a même augmenté au cours de l'année 2022 ! En moins d'un an, nous avons constaté une augmentation de 29% de l'exposition moyenne aux énergies fossiles pour les fonds labellisés.

Parmi les fonds labellisés possédant une entreprise en portefeuille liée au secteur des énergies fossiles, ils sont 20 % à avoir plus de 10 % de l’actif concerné contre seulement 9 % en 2021.

Explosion du financement des énergies fossiles en 2022

Que ce soit dans les fonds labellisés ISR ou sur l’ensemble des fonds de l’étude, la part moyenne de l’actif liée aux énergies fossiles augmente de 17 %.

En France, l’année 2022 aura marqué un tournant dans la prise de conscience généralisée du réchauffement climatique et de ses impacts. Et alors que nous devrions cesser tout nouveau financement de projets fossiles et réduire les investissements dans ce secteur pour respecter l’objectif de 1,5 °C, on constate qu’une partie des fonds français adopte un positionnement opposé.

Clé de lecture : TotalEnergies est présent dans 26,2 % des fonds non labellisés l’étude, pour un poids moyen de 4,8 % soit une augmentation de 1,3 % en 1 an.

Dans un contexte 2022 si particulier marqué par la guerre en Ukraine, la hausse du coût de l’énergie et les performances financières records des majors pétrolières, de nombreux fonds ISR ont fait le choix d’augmenter le poids de ces entreprises ou d’en intégrer en portefeuille. Symbole de tout cela : TotalEnergies est désormais présent dans les 10 premières entreprises financées d’un fonds labellisé sur 4 contre un fonds labellisé sur 5 en 2021.

Encore plus édifiant, en un an, le poids moyen investi surTotalEnergies au sein de l’ensemble des fonds labellisés est passé de 3,13 % à 4,24 %, soit une augmentation moyenne de 1 % pour l’ensemble des fonds investissant dans l’entreprise.

À titre de comparaison et parmi les 10 premières entreprises financées par les fonds, TotalEnergies est la 4ème entreprise la plus représentée au sein des fonds labellisés (vs 6ème en 2021), la 2ème entreprise au sein des fonds non labellisés (vs 3ème en 2021) et la 26ème entreprise au sein des fonds Article 9 SFDR (vs 16ème en 2021).

La réglementation SFDR, la meilleure alternative ?

La réglementation SFDR a récemment été épinglée par l’étude co-écrite par Le Monde “The Great Green Investment Investigation” mettant en évidence que plus de la moitié des fonds Article SFDR 9 investissent en réalité dans les énergies fossiles. Notre étude rejoint ces conclusions en montrant qu’en moyenne les fonds Article SFDR 9 ont 4 % de leur actif en lien avec les énergies fossiles. Néanmoins ces fonds Article 9 se différencient fortement des autres fonds par un investissement moyen dans les entreprises des secteurs verts bien plus important à hauteur de 19,2 % (en augmentation de 28 % en 1 an) que les fonds Article 8 ou Article 6 qui n'investissent en moyenne que 12,8 % et 10% de leur actif.

On retrouve dans ces fonds Article 9 relativement plus d’entreprises apportant des réponses concrètes au réchauffement climatique (meilleure prise en compte des facteurs environnementaux et sociaux, énergies renouvelables, efficience énergétique, transport durable, etc).

Plus de 50 % des fonds Article 9 de notre étude obtiennent ainsi un score impact supérieur à 70/100, synonyme d’engagement fort envers la transition écologique.

Enfin, l'importante déclassification des fonds Article 9 en Article 8 à la fin de l'année 2022 a permis d'éliminer les nombreux fonds qui s'étaient auto-proclamés Article 9 sans avoir mis en place les mécanismes adaptés.

Classements

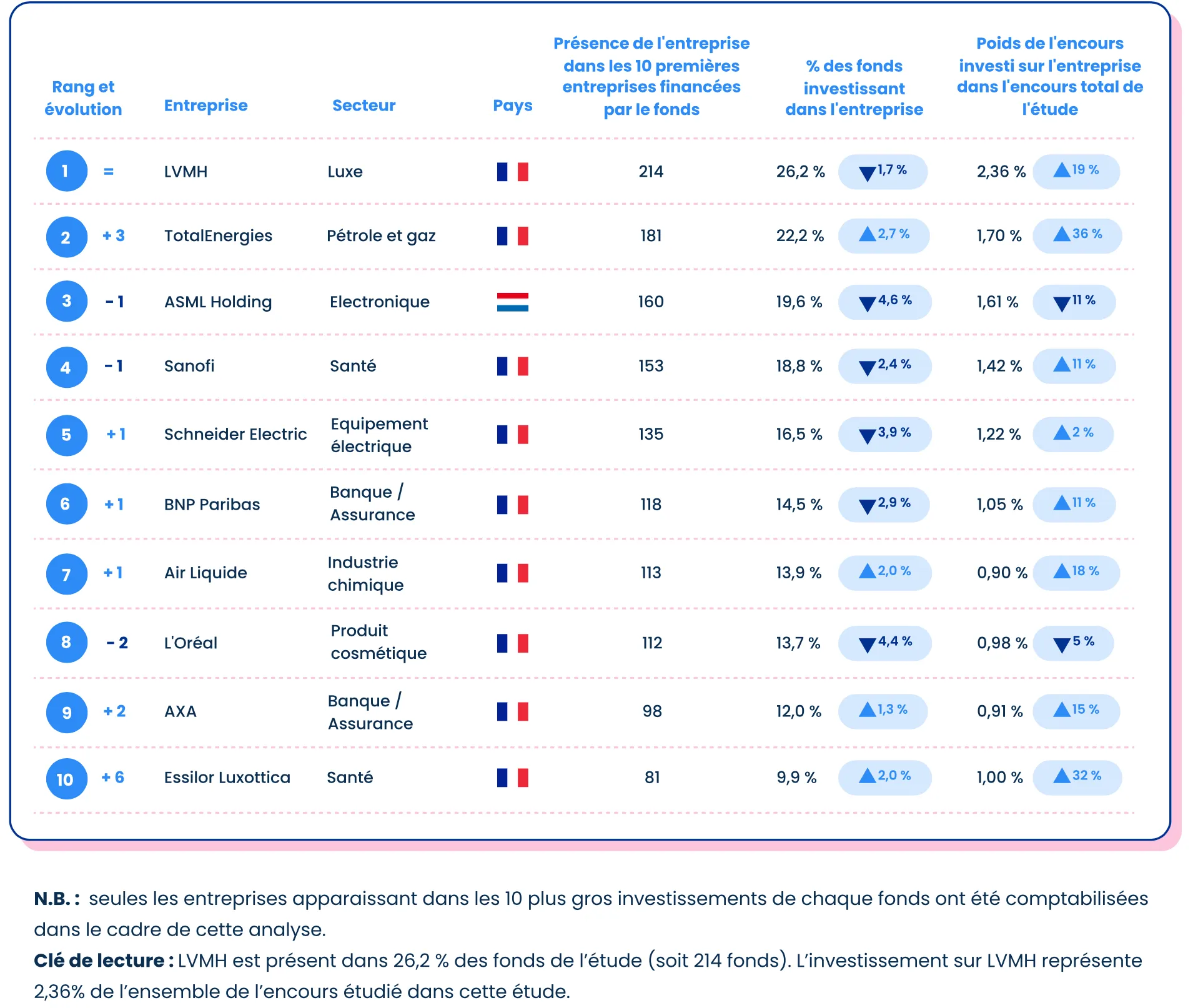

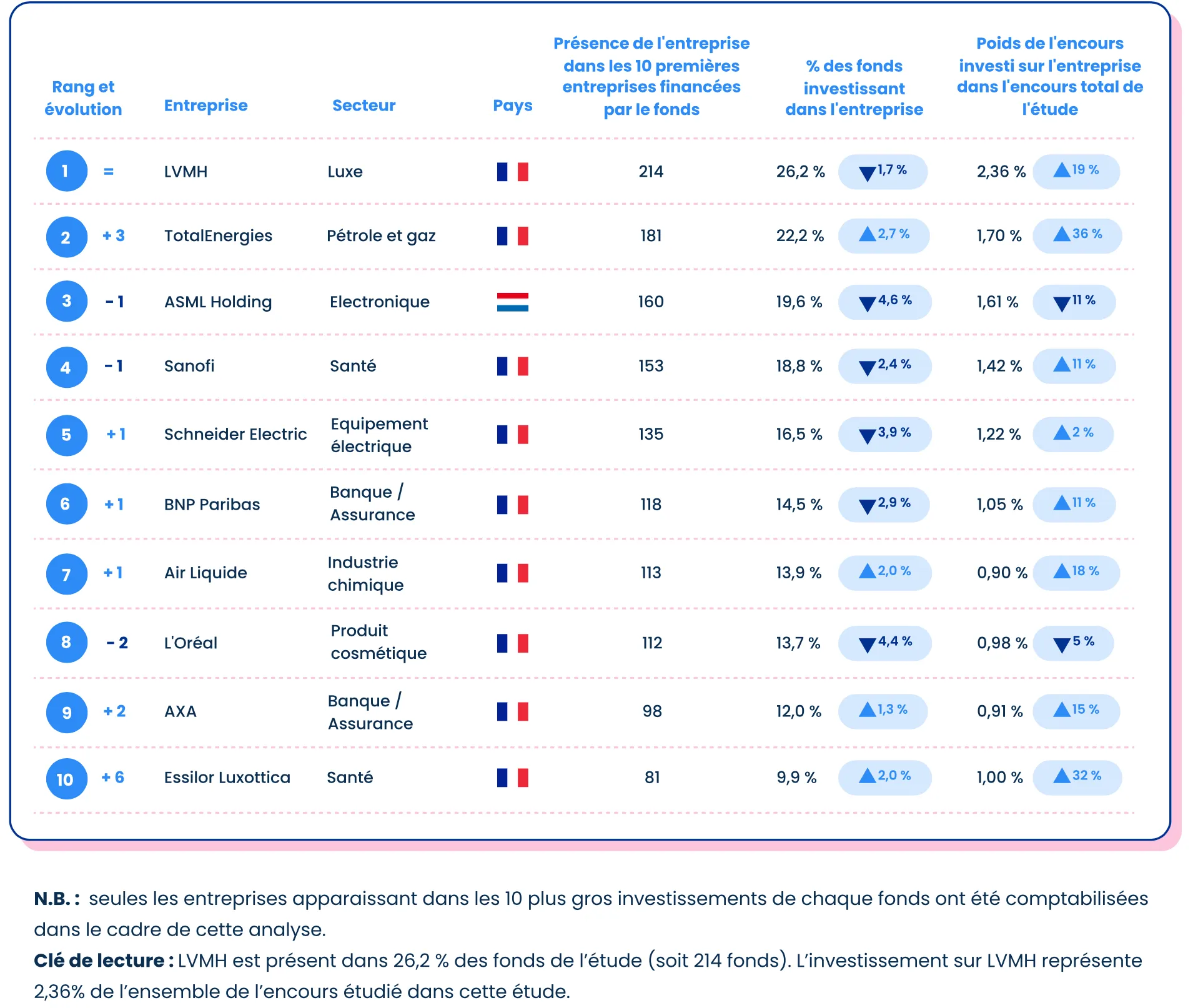

Les entreprises les plus financées par les fonds français

Il est essentiel de rappeler qu’en investissant son épargne dans un support de placement, cet argent finance des grandes entreprises via la détention d’actions. Voici les entreprises les plus financées par tous les fonds de notre étude.

Les fonds d’investissement les plus engagés

Ce tableau recense les 10 meilleurs fonds de l’étude selon leur engagement en faveur de la transition écologique au regard de notre méthodologie propriétaire : le score impact.

Parmi les 10 fonds les plus engagés de notre étude, on note la présence de six fonds du Top 15 de l’année 2022, signe de l’engagement de ces fonds en faveur de la transition écologique. Notons également l’excellent classement des fonds labellisés Greenfin qui, comme en 2021, se placent tous dans le Top 15 (5 fonds / 5 fonds référencés dans l’étude).

Les fonds de l’étude selon leur score impact

👇 Pour lire la suite du livre blanc, téléchargez-le gratuitement !👇

.svg)

.svg)

![[Étude 2023] Transition écologique et épargne, où en sont les supports de placement en France ?](https://cdn.prod.website-files.com/61a09eae7438000a08bdf91e/6442b448edb2d3b0103860c7_super-e%CC%81pargnant.webp)

[Étude 2023] Transition écologique et épargne, où en sont les supports de placement en France ?

Sommaire

1. L’épargne salariale et retraite, kézako ?

- L’épargne salariale, comment ça marche ?

- L’intéressement en bref

- Intéressement & start-ups/scale-ups, le combo parfait

- L’intéressement en chiffres

2. Une solution gagnant-gagnant !

- Des économies pour tous

- L’épargne salariale, un outil 360°

3. Mise en place de l’intéressement : tuto !

- 7 choses à savoir sur l’accord d’intéressement

- Les 3 grandes étapes à suivre

- Les règles d’or pour un accord réussi

- Use case #1: start-up de 200 collaborateurs

- Use case #2 : start-up de 45 collaborateurs

4. 5 conseils pour bien choisir son prestataire

- Le maître mot : la pédagogie

- Une épargne qui ressemble à vos salariés !

- L’importance d’une gamme d’investissement diversifiée • RSE : priorité aux valeurs de vos collaborateurs

- Frais transparents & compétitifs

5. (Bonus) Soigner les finitions !

- Les démarches administratives, on s’en occupe !

- Communiquez, communiquez... et communiquez !

Nous gérons l’épargne de leurs salariés

Grâce à notre méthodologie et à notre score impact, nous pouvons mesurer l'engagement en faveur de la transition écologique de plus de 800 fonds et observer les évolutions entre l’année 2021 et l’année 2022.

Cette étude vise également à éclairer et sensibiliser les épargnants sur l'impact de leurs placements ainsi que la composition des supports dans lesquels ils investissent.

Nous allons également nous intéresser à la crédibilité des labels et de la réglementation SFDR dans le paysage de la finance durable. Nous questionnerons aussi le financement des énergies fossiles par ces fonds, dont certains se revendiquent socialement responsables.

Vous trouverez ci-après les grands enseignements de notre étude et pouvez la télécharger en intégralité ci-contre.

Label ISR : Un label toujours aussi discordant

Les constats évoqués dans notre précédente étude sur la dualité du label ISR sont à nouveau visibles cette année. D'un côté, les fonds labellisés ISR sont en moyenne davantage alignés avec la transition écologique que les fonds sans label, avec un score impact supérieur de 5 points, ce qui s’explique majoritairement par :

- Une empreinte carbone moyenne 17 % plus faible que les fonds non labellisés ;

- Moins d’investissement dans des entreprises de secteurs controversés (OGM, pesticide et huile de palme). En effet, 25 % des fonds ISR possèdent une entreprise en portefeuille ayant une activité dans l’un de ces secteurs contre 41% pour les fonds non labellisés ;

- Une part d’investissement dans des entreprises de secteurs vertueux (énergies renouvelables, transport vert, efficience énergétique, etc...) 23 % plus importante que les fonds non labellisés.

D'un autre côté, la place des entreprises du secteur des énergies fossiles au sein des fonds ISR reste non négligeable et a même augmenté au cours de l'année 2022 ! En moins d'un an, nous avons constaté une augmentation de 29% de l'exposition moyenne aux énergies fossiles pour les fonds labellisés.

Parmi les fonds labellisés possédant une entreprise en portefeuille liée au secteur des énergies fossiles, ils sont 20 % à avoir plus de 10 % de l’actif concerné contre seulement 9 % en 2021.

Explosion du financement des énergies fossiles en 2022

Que ce soit dans les fonds labellisés ISR ou sur l’ensemble des fonds de l’étude, la part moyenne de l’actif liée aux énergies fossiles augmente de 17 %.

En France, l’année 2022 aura marqué un tournant dans la prise de conscience généralisée du réchauffement climatique et de ses impacts. Et alors que nous devrions cesser tout nouveau financement de projets fossiles et réduire les investissements dans ce secteur pour respecter l’objectif de 1,5 °C, on constate qu’une partie des fonds français adopte un positionnement opposé.

Clé de lecture : TotalEnergies est présent dans 26,2 % des fonds non labellisés l’étude, pour un poids moyen de 4,8 % soit une augmentation de 1,3 % en 1 an.

Dans un contexte 2022 si particulier marqué par la guerre en Ukraine, la hausse du coût de l’énergie et les performances financières records des majors pétrolières, de nombreux fonds ISR ont fait le choix d’augmenter le poids de ces entreprises ou d’en intégrer en portefeuille. Symbole de tout cela : TotalEnergies est désormais présent dans les 10 premières entreprises financées d’un fonds labellisé sur 4 contre un fonds labellisé sur 5 en 2021.

Encore plus édifiant, en un an, le poids moyen investi surTotalEnergies au sein de l’ensemble des fonds labellisés est passé de 3,13 % à 4,24 %, soit une augmentation moyenne de 1 % pour l’ensemble des fonds investissant dans l’entreprise.

À titre de comparaison et parmi les 10 premières entreprises financées par les fonds, TotalEnergies est la 4ème entreprise la plus représentée au sein des fonds labellisés (vs 6ème en 2021), la 2ème entreprise au sein des fonds non labellisés (vs 3ème en 2021) et la 26ème entreprise au sein des fonds Article 9 SFDR (vs 16ème en 2021).

La réglementation SFDR, la meilleure alternative ?

La réglementation SFDR a récemment été épinglée par l’étude co-écrite par Le Monde “The Great Green Investment Investigation” mettant en évidence que plus de la moitié des fonds Article SFDR 9 investissent en réalité dans les énergies fossiles. Notre étude rejoint ces conclusions en montrant qu’en moyenne les fonds Article SFDR 9 ont 4 % de leur actif en lien avec les énergies fossiles. Néanmoins ces fonds Article 9 se différencient fortement des autres fonds par un investissement moyen dans les entreprises des secteurs verts bien plus important à hauteur de 19,2 % (en augmentation de 28 % en 1 an) que les fonds Article 8 ou Article 6 qui n'investissent en moyenne que 12,8 % et 10% de leur actif.

On retrouve dans ces fonds Article 9 relativement plus d’entreprises apportant des réponses concrètes au réchauffement climatique (meilleure prise en compte des facteurs environnementaux et sociaux, énergies renouvelables, efficience énergétique, transport durable, etc).

Plus de 50 % des fonds Article 9 de notre étude obtiennent ainsi un score impact supérieur à 70/100, synonyme d’engagement fort envers la transition écologique.

Enfin, l'importante déclassification des fonds Article 9 en Article 8 à la fin de l'année 2022 a permis d'éliminer les nombreux fonds qui s'étaient auto-proclamés Article 9 sans avoir mis en place les mécanismes adaptés.

Classements

Les entreprises les plus financées par les fonds français

Il est essentiel de rappeler qu’en investissant son épargne dans un support de placement, cet argent finance des grandes entreprises via la détention d’actions. Voici les entreprises les plus financées par tous les fonds de notre étude.

Les fonds d’investissement les plus engagés

Ce tableau recense les 10 meilleurs fonds de l’étude selon leur engagement en faveur de la transition écologique au regard de notre méthodologie propriétaire : le score impact.

Parmi les 10 fonds les plus engagés de notre étude, on note la présence de six fonds du Top 15 de l’année 2022, signe de l’engagement de ces fonds en faveur de la transition écologique. Notons également l’excellent classement des fonds labellisés Greenfin qui, comme en 2021, se placent tous dans le Top 15 (5 fonds / 5 fonds référencés dans l’étude).

Les fonds de l’étude selon leur score impact

👇 Pour lire la suite du livre blanc, téléchargez-le gratuitement !👇