.webp)

Réglementation PRIIPS : ce qui change en 2023

Une nouvelle réglementation plus transparente

La réglementation PRIIPS (Packaged Retail Investment and Insurance Products) est une réglementation européenne qui vise à fournir des informations claires, transparentes et comparables sur les caractéristiques et les coûts des produits d’investissement, afin d’aider les particuliers à prendre une décision éclairée.

Cette réglementation comprend deux évolutions majeures :

1️⃣ Une nouvelle méthode de calcul du niveau de risque des fonds.

2️⃣ Un nouveau "Document d’Informations Clés (DIC)" pour chaque fonds : ce document intègre désormais 4 scénarii de performances et une meilleure information sur les frais.

Le niveau de risque : quels changements ?

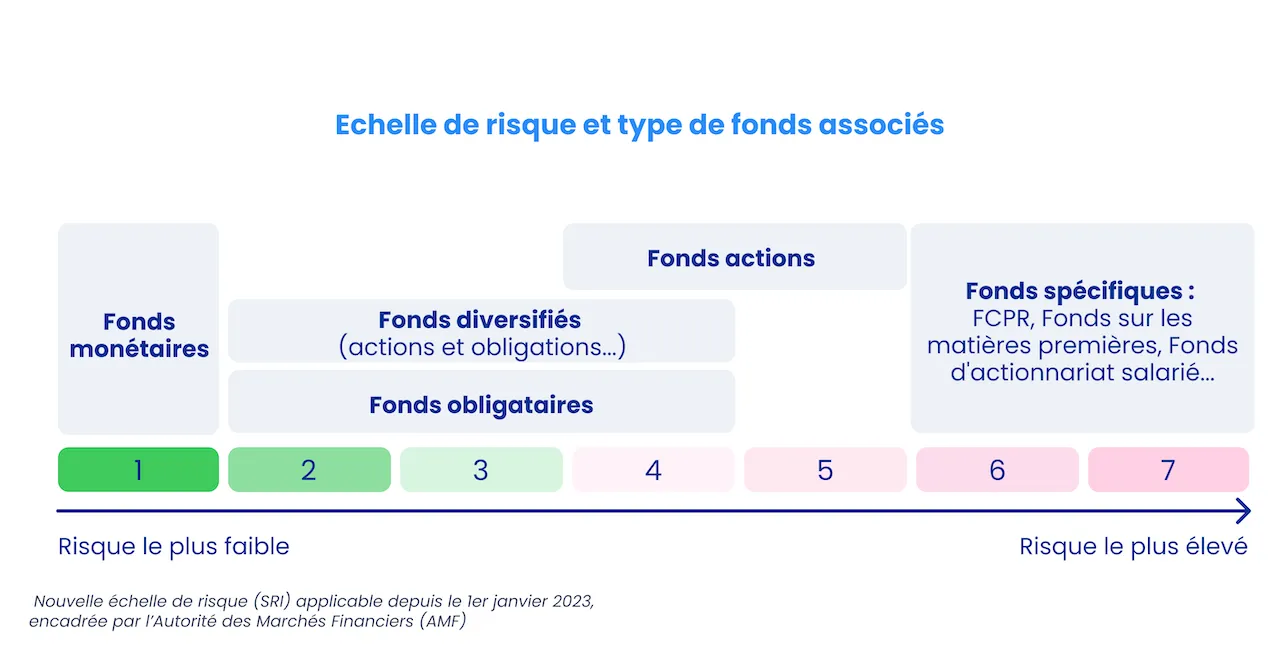

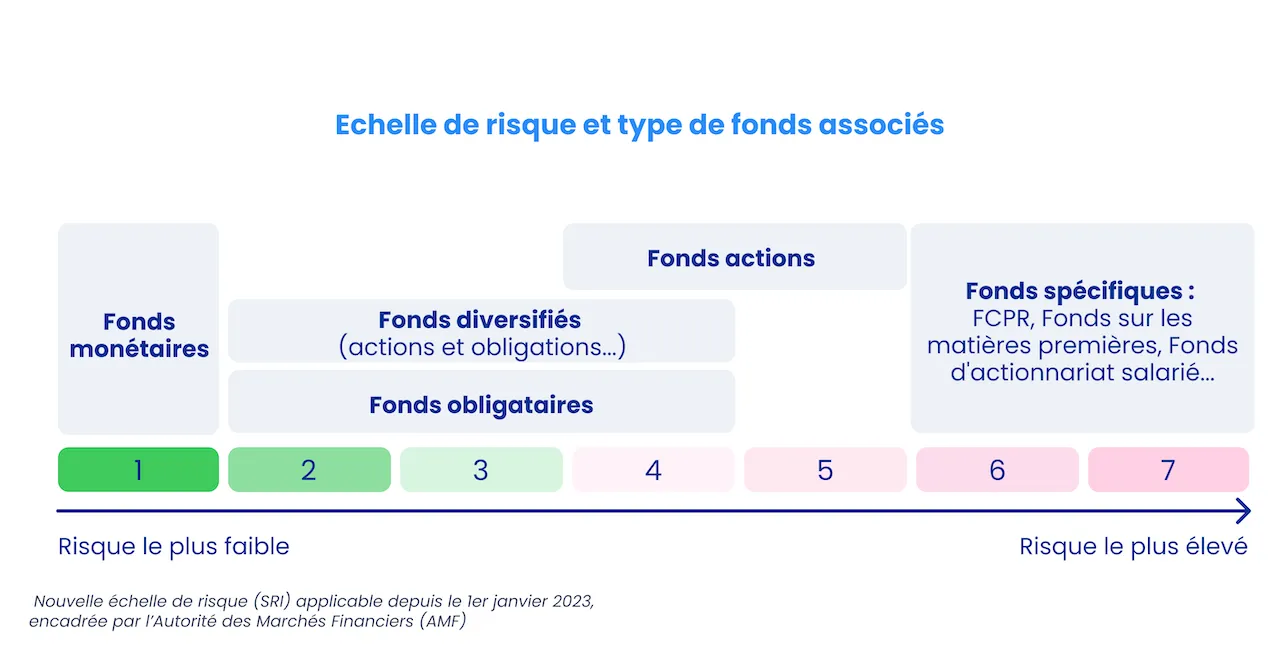

Pour rappel, chaque fonds possède un indicateur permettant d’évaluer son niveau de risque grâce à une échelle allant de 1 (le moins risqué) à 7 (le plus risqué).

Avec cette nouvelle réglementation, cette échelle sera toujours de 1 à 7 mais la méthode de calcul est maintenant modifiée.

En effet, depuis le 1er janvier 2023, la méthode de calcul des niveaux de risque prend désormais en compte plusieurs indicateurs :

- La volatilité des marchés financiers : elle mesure les variations à la hausse et à la baisse de la valeur d'un fonds. Plus la volatilité est élevée, plus l’espérance de gains ou de pertes est importante.

- Le risque de crédit : il correspond à la possibilité de remboursement de l'émetteur.

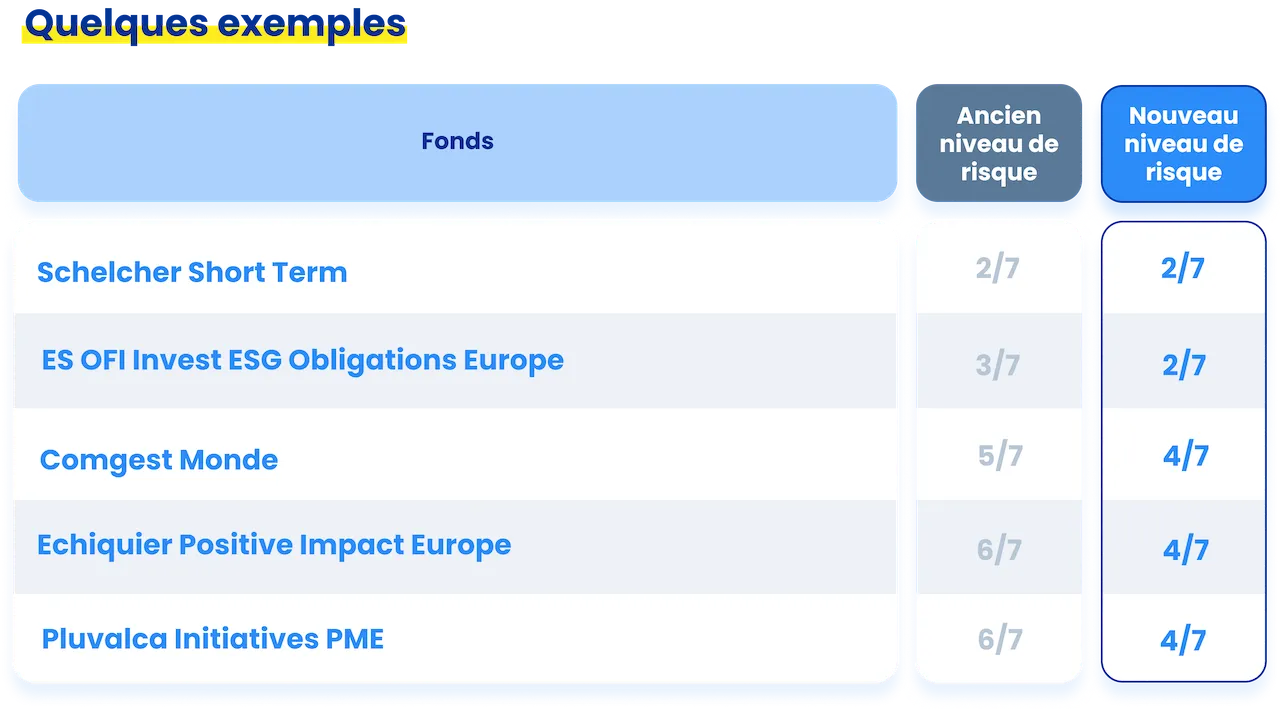

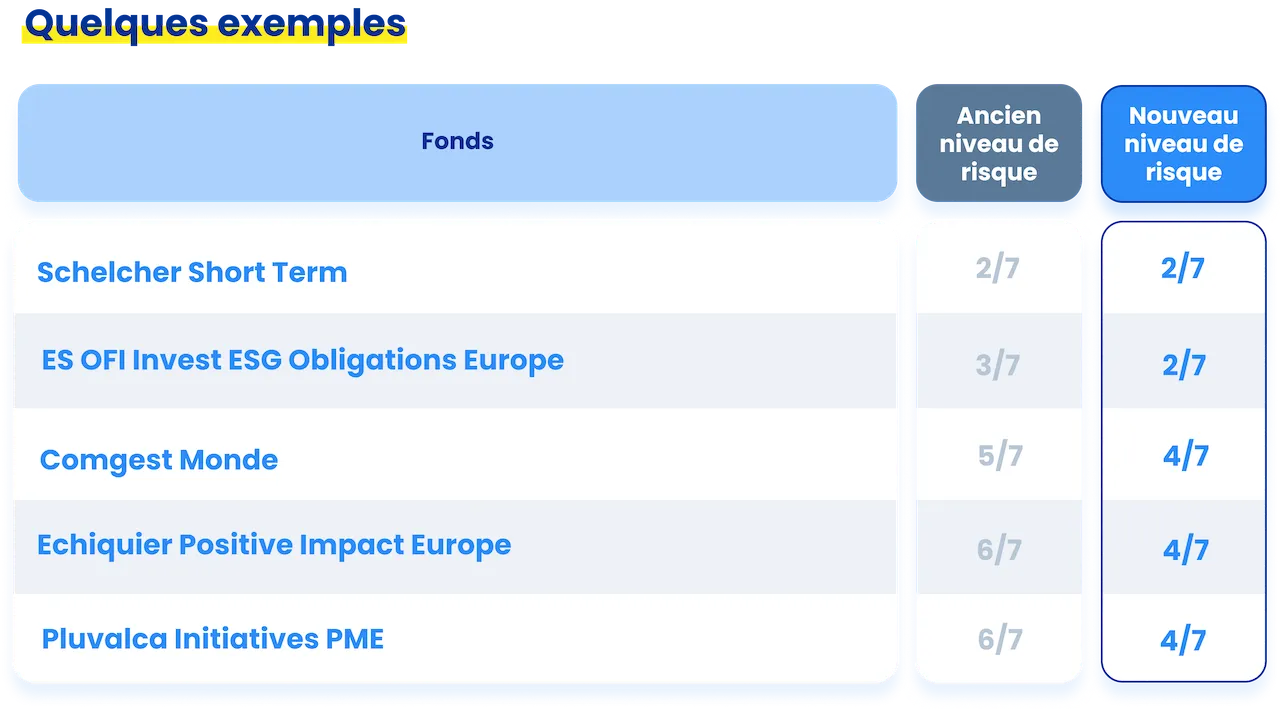

Cette nouvelle méthode de calcul peut entraîner une modification des niveaux de risque. Des fonds qui affichaient un risque de 6/7 (par exemple un fonds actions) pourront désormais afficher un risque de 4/7.

⚠️ Attention ! Le changement du niveau de risque d'un fonds ne signifie pas nécessairement que le risque du fonds a diminué ou que sa stratégie d’investissement a été modifiée.

Concrètement, quelles évolutions ?

Désormais, il est important pour un épargnant de ne plus seulement se fier au niveau de risque, mais de toujours regarder en plus la typologie des fonds (classe d'actifs). Par exemple : fonds actions = niveau de risque le plus élevé.

En cas de doute ou de questions, les épargnants Epsor peuvent toujours prendre rendez-vous avec nos conseillers financiers directement depuis leur espace personnel.

Le Document d'Informations Clés : qu'est-ce que c'est ?

La réglementation PRIIPS impose aux entreprises qui vendent ces produits financiers de fournir aux investisseurs potentiels un document d'informations clés (DIC).

Ce document a pour principal objectif d’aider l’investisseur à comprendre le fonds d'investissement, quels sont ses risques, ses frais, ses gains ou pertes potentiels et sa durée de détention recommandée. Il permet également de comparer chaque fonds entre eux.

Enfin, nouveauté 2023 : le DIC contient une estimation des performances futures du fonds, basée sur les variations antérieures de la valeur de ce fonds. Cette estimation est présentée sous forme de 4 scénarii :

- Scénario de tensions

- Scénario défavorable

- Scénario modéré

- Scénario favorable

Avec ces scenarii, l’épargnant peut projeter ses gains ou pertes potentiels selon un montant, un scénario et une durée de placement.

💡 À noter : les scénarios de performance sont donnés à titre indicatif, il n’existe aucun rendement minimal garanti.

Où trouver les DIC ? Vous êtes épargnant Epsor ➡️ chaque fonds dispose d'un Document d'Informations Clés, disponible dans votre espace personnel depuis la page "Liste des fonds".

À bientôt sur le blog Epsor !

.svg)

.svg)

.webp)

Réglementation PRIIPS : ce qui change en 2023

Sommaire

1. L’épargne salariale et retraite, kézako ?

- L’épargne salariale, comment ça marche ?

- L’intéressement en bref

- Intéressement & start-ups/scale-ups, le combo parfait

- L’intéressement en chiffres

2. Une solution gagnant-gagnant !

- Des économies pour tous

- L’épargne salariale, un outil 360°

3. Mise en place de l’intéressement : tuto !

- 7 choses à savoir sur l’accord d’intéressement

- Les 3 grandes étapes à suivre

- Les règles d’or pour un accord réussi

- Use case #1: start-up de 200 collaborateurs

- Use case #2 : start-up de 45 collaborateurs

4. 5 conseils pour bien choisir son prestataire

- Le maître mot : la pédagogie

- Une épargne qui ressemble à vos salariés !

- L’importance d’une gamme d’investissement diversifiée • RSE : priorité aux valeurs de vos collaborateurs

- Frais transparents & compétitifs

5. (Bonus) Soigner les finitions !

- Les démarches administratives, on s’en occupe !

- Communiquez, communiquez... et communiquez !

Nous gérons l’épargne de leurs salariés

Une nouvelle réglementation plus transparente

La réglementation PRIIPS (Packaged Retail Investment and Insurance Products) est une réglementation européenne qui vise à fournir des informations claires, transparentes et comparables sur les caractéristiques et les coûts des produits d’investissement, afin d’aider les particuliers à prendre une décision éclairée.

Cette réglementation comprend deux évolutions majeures :

1️⃣ Une nouvelle méthode de calcul du niveau de risque des fonds.

2️⃣ Un nouveau "Document d’Informations Clés (DIC)" pour chaque fonds : ce document intègre désormais 4 scénarii de performances et une meilleure information sur les frais.

Le niveau de risque : quels changements ?

Pour rappel, chaque fonds possède un indicateur permettant d’évaluer son niveau de risque grâce à une échelle allant de 1 (le moins risqué) à 7 (le plus risqué).

Avec cette nouvelle réglementation, cette échelle sera toujours de 1 à 7 mais la méthode de calcul est maintenant modifiée.

En effet, depuis le 1er janvier 2023, la méthode de calcul des niveaux de risque prend désormais en compte plusieurs indicateurs :

- La volatilité des marchés financiers : elle mesure les variations à la hausse et à la baisse de la valeur d'un fonds. Plus la volatilité est élevée, plus l’espérance de gains ou de pertes est importante.

- Le risque de crédit : il correspond à la possibilité de remboursement de l'émetteur.

Cette nouvelle méthode de calcul peut entraîner une modification des niveaux de risque. Des fonds qui affichaient un risque de 6/7 (par exemple un fonds actions) pourront désormais afficher un risque de 4/7.

⚠️ Attention ! Le changement du niveau de risque d'un fonds ne signifie pas nécessairement que le risque du fonds a diminué ou que sa stratégie d’investissement a été modifiée.

Concrètement, quelles évolutions ?

Désormais, il est important pour un épargnant de ne plus seulement se fier au niveau de risque, mais de toujours regarder en plus la typologie des fonds (classe d'actifs). Par exemple : fonds actions = niveau de risque le plus élevé.

En cas de doute ou de questions, les épargnants Epsor peuvent toujours prendre rendez-vous avec nos conseillers financiers directement depuis leur espace personnel.

Le Document d'Informations Clés : qu'est-ce que c'est ?

La réglementation PRIIPS impose aux entreprises qui vendent ces produits financiers de fournir aux investisseurs potentiels un document d'informations clés (DIC).

Ce document a pour principal objectif d’aider l’investisseur à comprendre le fonds d'investissement, quels sont ses risques, ses frais, ses gains ou pertes potentiels et sa durée de détention recommandée. Il permet également de comparer chaque fonds entre eux.

Enfin, nouveauté 2023 : le DIC contient une estimation des performances futures du fonds, basée sur les variations antérieures de la valeur de ce fonds. Cette estimation est présentée sous forme de 4 scénarii :

- Scénario de tensions

- Scénario défavorable

- Scénario modéré

- Scénario favorable

Avec ces scenarii, l’épargnant peut projeter ses gains ou pertes potentiels selon un montant, un scénario et une durée de placement.

💡 À noter : les scénarios de performance sont donnés à titre indicatif, il n’existe aucun rendement minimal garanti.

Où trouver les DIC ? Vous êtes épargnant Epsor ➡️ chaque fonds dispose d'un Document d'Informations Clés, disponible dans votre espace personnel depuis la page "Liste des fonds".

À bientôt sur le blog Epsor !

%20(1).webp)